de Ionuţ ŢAŢA

Oricât de clişeic ar suna, evoluţia industriei IT din Braşov poate fi cel mai bine asemănată cu povestea Cenuşăresei. Deşi a produs constant locuri de muncă şi valoare adăugată în ultimii 15 ani, s-a “bucurat” preponderent de obscuritate şi neglijare din partea opiniei publice şi a autorităţilor. Eclipsată mult timp de sectoarele economice care în Braşov au beneficiat de ceea ce numim generic „tradiţie” (de ex. automotive, industria lemnului sau turism), dezvoltarea accelerată a industriei IT la nivel global a făcut ca, şi la nivel local, IT-ul să devină cea mai importantă industrie emergentă.

Dacă în perioada 2007-2008 din analiza trendurilor mă aşteptam ca economia locală să evolueze pe aceleaşi principii extensive, dominate de proiecte industriale, turistice şi rezidenţiale de mari dimensiuni, aparent lipsită de orice fel de limitare de resurse (financiare, umane, materiale), în perioada 2009-2010 am căutat să înţeleg cum se va transforma structural dezvoltarea economică datorită efectelor crizei globale. Două elemente au accelerat în acea perioadă dezvoltarea industriei IT: transferul interesului marilor investitori globali dinspre domeniul imobiliar către noile companii tehnologice şi extinderea spectaculoasă a accesului la tehnologie mulţumită creşterii rapide a numărului de dispozitive mobile conectate la internet.

Ecoul acestor transformări s-a resimţit şi în România, respectiv la Braşov, şi, treptat, industria a început să crească. Dacă, în perioada 2008-2010, industria locală de IT a crescut cu maxim 5-10 % pe an la nivelul cifrei de afaceri, în perioada 2011 – 2013 s-a făcut simţită o creştere mai susţinută, de 10-15 % pe an. În acel moment ne-am dat seama de potenţialul IT-ului local şi am înţeles nevoia de dialog, organizare şi reprezentare a industriei. În septembrie 2013, împreună cu aproximativ 20 de firme de IT din Braşov, Agenţia Metropolitană, Universitatea Transilvania şi alţi parteneri am înfiinţat Clusterul pentru Inovare şi Tehnologie şi ne-am propus să punem consistent umărul la dezvoltarea industriei IT. De atunci lucrurile au evoluat mult, iar IT-ul nu mai este tocmai o Cenuşăreasă, ci, mai degrabă, o maşină foarte puternică, care circulă cu acceleraţia apăsată la maxim în timp ce are şi frâna de mână trasă. Voi explica mai jos de ce.

Între timp, cifra de afaceri în industria IT din Braşov a ajuns să crească cu 20-25 % pe an, iar IT-ul a ajuns pentru prima dată în 2016 să producă o cifră de afaceri mai mult decât turismul. Aceasta „performanţă” este oarecum paradoxală pentru că, pe de o parte, turismul a fost „copilul favorit” al autorităţilor publice locale – care au investit resurse considerabile în infrastructuri şi promovări turistice – dar este şi principalul vector de imagine al oraşului – pe primele zece pagini ale unei simple căutări pe Google vom găsi în proporţie de 90 % referinţe cu scop turistic.

Putem înţelege cât de spectaculoasă a fost această evoluţie dacă ne uităm la evoluţia cifrei de afaceri în cele două industrii. Domeniul hotelurilor şi restaurantelor a avut o cifră de afaceri de 582 milioane de lei în 2013 şi a crescut în 2016 la o cifră de afaceri de aproximativ 620 milioane de lei – estimăm că fără un aeroport funcţional la Braşov, cifra de afaceri a acestui sector poate creşte până la maxim 720 milioane de lei în 2020. În acelaşi timp, domeniul IT a avut o cifră de afaceri de doar 380 milioane de lei în 2013, dar a crescut în 2016 la o cifră de afaceri de aproximativ 630 milioane de lei. Chiar şi în condiţiile în care industria IT locală îşi va păstra statutul de Cenuşăreasă, ea poate ajunge la o cifră de afaceri de 1 miliard de lei în 2020.

Pentru a înţelege mai bine industria, este nevoie să parcurgem statistica evoluţiei din aceşti ani.

În anul 2012, 420 de firme înregistrate cu coduri CAEN specifice industriei IT produceau o cifră de afaceri de 355 milioane de lei şi un profit de 36 milioane de lei (deci o profitabilitate de 10,15 %) cu aproximativ 3.400 angajaţi. Dacă numărul de angajaţi cuprinde: 2.400 angajaţi din cadrul firmelor cu sediu social sau punct de lucru cu personalitate juridică în Braşov, aproximativ 300 de angajaţi în cadrul unor firme cu punct de lucru fără personalitate juridică în Braşov şi aproximativ 500 de IT-işti care lucrau pentru companii locale sau străine prin contracte pe PFA.

În 2016, numărul firmelor a crescut la 550, cifra de afaceri la 630 milioane de lei şi un profit de aproximativ 75 milioane de lei (deci o profitabilitate de 12 %) cu aproximativ 5.000 angajaţi – 3700 în firme cu sediu social sau punct de lucru cu personalitate juridică în Braşov, aproximativ 900 de angajaţi în cadrul unor firme cu punct de lucru fără personalitate juridică în Braşov şi aproximativ 400 de IT-işti care lucrau pentru companii locale sau străine prin contracte pe PFA.

În 4 ani, industria IT din Braşov a crescut deci cu 130 de firme noi, 275 milioane de lei cifra de afaceri, 39 milioane de lei profit şi 1.600 noi angajaţi. Aceste valori sună, desigur, îmbucurător din exterior, dar în structura şi în potenţialul dinamic al industriei apar frânele de mână trase de care am menţionat mai sus.

Firme cheie în industria IT din Braşov

Privind în structura industriei, descoperim că este puternic polarizată în jurul unui număr redus de jucători. Astfel, din punct de vedere al cifrei de afaceri, 10 firme – Pentalog Romania, TATA Technologies, Siemens Convergence Creators, Elektrobit Automotive Romania, iQuest Technologies, Waters Romania, Siemens Industry Software, Stelar Web, Kronsoft Development – cumulează 50 % din industria locală, iar din punct de vedere al capitalului uman, 10 firme (aproape aceleaşi) cumulează 50 % din industrie: Pentalog Romania, Siemens Convergence Creators, TATA Technologies, iQuest Technologies, Elektrobit Automotive Romania, Waters Romania, Siemens Industry Software, Stabiplan, Kronsoft Development, DCI Database for Commerce and Industry Romania. Cu această ocazie remarcăm că printre liderii industriei locale regăsim foarte rar companii cu capital românesc. Majoritatea companiilor fac outsourcing, dezvoltare software sau consultanţă IT pentru concerne din care fac parte sau pentru clienţi ai acestora. Există, desigur, şi excepţii, precum Pentalog – companie care are principalul centru operaţional în Braşov sau Siemens – care are o divizie de cercetare IT foarte importantă la Braşov.

Există, desigur, şi un număr de firme cu capital local, fie companii mai vechi care fac outsourcing şi consultanţă IT, fie companii sau startup-uri active în dezvoltarea de produse şi servicii software proprii. Astfel, avem dezvoltatori de software/aplicaţii precum ATI Studios (al căror aplicaţie Mondly Languages cu ale sale 20.000.000 downloaduri a crescut cifra de afaceri a companiei cu 500 % în 2016), Bitsoftware (care a lansat în 2016 startup-ul Paydemic) sau TRI Software Solutions (cu o creştere de 300 % a cifrei de afaceri în 2016), dar – oarecum caracteristic pentru Braşov – dezvoltatori de soluţii integrate hardware/software precum Flashnet (a căror soluţii InteliLIGHT şi InteliGRID au trezit deja interesul investiţional al unor mari companii globale de tehnologie), Rosoftlab (dezvoltator al VanillaNav şi Lampix) sau Sensytouch (companie care dezvoltă mese interactive, relocată din Galaţi).

Braşovul, (încă) pe locul patru în industria IT naţională

Pe baza acestor date putem înţelege diferenţele şi similarităţile faţă de ceilalţi poli IT din ţară – Cluj, Timişoara, Iaşi etc. Dacă Bucureştiul polarizează peste 50 % din industrie din punct de vedere al numărului de angajaţi şi al numărului de firme, Clujul aproximativ +/-10 % după aceleaşi criterii, iar Timişoara aproximativ 5 %, Braşovul şi Iaşiul şi-au împărţit în mod constant poziţia a patra în ultimii ani. Dar dinamica de creştere a industriei pare a fi în aceste oraşe mai mare decât în Braşov, preponderent datorită creşterii mai rapide a capitalului uman specializat disponibil în Bucureşti, Cluj, Timişoara şi Iaşi. Astfel, fără intervenţii pentru a debloca această frână, ponderea Braşovului în industria naţională de IT poate scădea sub 3 %, industria locală ajungând pe poziţia a cincea sau, dacă Craiova va continua şi ea să crească, va cădea chiar pe şase.

După cum v-aţi dat seama, disponibilitatea resursei umane specializate este principalul motor de dezvoltare al unei industrii locale de IT. Există trei posibile surse din care industria IT se poate „hrăni” cu capitalul uman de care are nevoie: mediul universitar, migraţia capitalului uman din alte oraşe şi reconversia profesională. Dacă analizăm dinamica recentă a industriei, vedem că din cei 1.600 angajaţi care au contribuit la creşterea industriei din 2012 în 2016, aproximativ 400 sunt absolvenţi (sau chiar studenţi) din universităţile braşovene, aproximativ 600 sunt migranţi (preponderent dinspre Bucureşti, Moldova sau Muntenia), iar 300 au avut parte de reconversie „on the job”, facilitată de multe ori de companiile angajatoare. 100 de noi angajaţi provin din transferul dinspre contractele de tip PFA spre contractele de muncă. Vedem deci că doar 25 % din nevoia de capital uman a putut fi satisfăcută de capacitatea universităţilor locale, în timp ce aproape 40 % din nevoia de capital uman a fost satisfăcută de nivelul crescut de competitivitate al locurilor de muncă oferite, care au determinat migraţie către Braşov.

Forţe negative şi pozitive in dezvoltarea industriei IT

Corelând cifra de afaceri şi numărul de locuri de muncă, vedem că productivitatea medie a muncii în industria IT din Braşov a crescut de la aprox. 105.000 lei/angajat/an în 2012, la 126.000 lei/angajat/an în 2016. Această evoluţie se datorează în proporţie de 80 % creşterii preţului facturat de companiile de outsourcing, dezvoltare sau consultanţă IT pe ora/ziua de servicii către clienţii lor, şi reflecta într-o oarecare măsură evoluţia salariilor în industrie, care au crescut cu 20-30 % în aceşti ani, şi într-o altă măsură creşterea nivelului de specializare în industrie. În acelaşi timp, se datorează într-o proporţie de 20 % creşterii valorii adăugate produselor şi de câteva companii mari, precum Pentalog, care îşi raportează întreg profitul pe activităţile sale naţionale în Braşov, dar preponderent de startup-urile şi companiile cu capital românesc emergente, precum cele deja amintite. Vedem deci că industria IT creşte valoric datorită a trei factori: 1) numărul de angajaţi din industrie, 2) nivelul de salarizare, influenţat şi de nivelul de specializare din industrie şi 3) măsura în care companiile inovează şi dezvoltă produse/servicii cu valoare adăugată crescută. Pentru a întelege deci care sunt forţele negative şi pozitive care influenţează industria, trebuie să punem în centru aceşti trei factori.

Consider că dinamica industriei din Braşov este înfrânată de următoarele forţe negative:

– Numărul de studenţi din Braşov mai redus decât în ceilalţi poli secundari ai industriei IT din ţară (Cluj, Timişoara, Iaşi) şi din regiune (Cracovia, Poznan, Gdansk, Lodz, Wroclaw, Lublin, Katowice, Brno), populaţia de studenţi scăzând cu 27 % în 2015 faţă de 2002. Practic, în fiecare an avem maxim 100-150 de absolvenţi ai specializărilor relevante pentru industrie (în timp ce, la Cluj sau Timişoara, cifrele sunt chiar duble), dar şi scăderea numărului total de studenţi (care vor putea migra către industrie ulterior) are o influenţă negativă.

– Stocul suprafeţei de birouri disponibile la standardele industriei IT semnificativ mai redus decât în ceilalţi poli secundari ai industriei IT din ţară (Cluj, Timişoara, Iaşi) şi regiune (Cracovia, Poznan, Gdansk, Lodz, Wroclaw, Lublin, Katowice, Brno, Kosice, Varna, Plovdiv).

– Accesibilitatea potenţială redusă la aeroporturile internaţionale în comparaţie cu ceilalţi poli secundari ai industriei IT din ţară (Cluj, Timişoara, Iaşi, Craiova, Constanţa) şi regiune (Cracovia, Poznan, Gdansk, Lodz, Wroclaw, Lublin, Katowice, Brno, Kosice, Varna, Plovdiv, Ostrava, Bydgoszcz, Strzecin, Bialystok).

În acelaşi timp, motorul dezvoltării industriei IT locale este puternic turat de următoarele forţe pozitive:

– Braşovul este al patrulea oraş magnet din România, conform Băncii Mondiale, putând atrage un flux migrator potenţial de până la 200.000 locuitori, mai mare decât alţi poli secundari ai industriei IT din ţară (Iaşi, Craiova, Constanţa), şi doar sensibil mai puţin decât Cluj, Bucureşti sau Timişoara.

– Braşovul se numără printre cele mai atractive destinaţii pentru migratorii cu studii superioare, fiind considerat ca o posibilă destinaţie de relocare de 31 % dintre aceştia, prin comparaţie cu Bucureşti (41 %), Cluj-Napoca (37 %), Timișoara (29%) şi Iași (30 %).

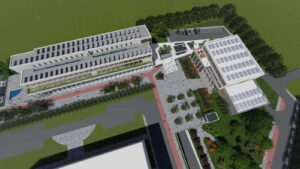

– Proiectele infrastructurale şi imobiliare aflate în dezvoltare contribuie la creşterea stocului suprafeţei de birouri (extindere Coresi Business Park, AFI Business Park), a stocului de locuinţe (20.000 locuinţe aflate în construcţie?) dar şi la completarea ecosistemului cu infrastructuri necesare pentru dezvoltarea sectorului IT (Centrul de Afaceri Transfer Tehnologic şi Incubator de Afaceri, Centrul de transfer tehnologic METRO POLI TECH, Braşov Science Park)

Dar hai să vedem cum ar arăta industria locală dacă am elimina forţele negative şi am beneficia la maxim de pe urma forţelor pozitive. Un studiu realizat recent de Academia de Studii Economice se focalizează pe numărul de angajaţi ce şi-ar putea găsi locuri de muncă în industria IT şi estimează o creştere vertiginoasă în întreaga ţară, de la cei aproximativ 125.000 angajaţi pe care îi are la momentul actual, până la aproape 600.000 angajaţi în 2020. Asta în condiţiile în care industria ar avea acces la un bazin de resurse umane specializate nelimitat şi salariile s-ar păstra într-o medie de maxim 13.3 euro/oră. Conform acestui studiu, distribuţia numărului de potenţiale locuri de muncă nou create în IT până în 2020 plasează Braşovul pe acelaşi loc 4:

1. Bucureşti poate creşte cu +360.000 angajaţi

2. Cluj-Napoca poate creşte cu +41.000 angajaţi

3. Timiş poate creşte cu +22.500 angajaţi

4. Iaşi poate creşte cu +18.000 angajaţi

5. Braşov poate creşte cu +15.000 angajaţi

Clusterul ca motor de dezvoltare al industriei

Pornind de la analiza acestor dinamici, pentru clusterul nostru – dar şi pentru industrie în general – există câteva opţiuni strategice pe care ne propunem să le urmărim:

1. Creşterea numărului de absolvenţi disponibili pentru industria IT

Este nevoie să creştem cifrele de şcolarizare în facultăţi cu profil informatic sau compatibil. O mare parte din cererea pentru specialişti IT este pentru persoane cu o pregătire complexă care pot face faţă unor proiecte sofisticate ce necesită cunoştinţe din multe domenii, cererea pentru specialişti cu studii medii fiind mai redusă. Discutăm de la înfiinţarea clusterului despre posibilitatea de a creşte aceste cifre în rândul universităţilor locale, dar se pare că datorită reglementărilor privind acreditarea programelor de studii acest lucru este foarte dificil de realizat. O soluţie alternativă – un fel de pas în lateral – ar fi şi reconversia unor tineri absolvenţi de facultăţi cu profil non-informatic prin realizarea de programe adiţionale de formare profesională în care să participe universităţile şi companiile. Cumva ca răspuns, au apărut deja primele iniţiative private de educare şi formare în IT – Agile Hub, asociaţie membră în clusterul nostru susţine diverse cursuri de compentenţe IT, Şcoala Informală de IT care există la Cluj, Iaşi, Timişoara şi Bucureşti se pregăteşte să intre şi pe piaţa locală, iar o universitate din Marea Britanie caută să deschidă un program de studii pe siguranţă cibernetică în următorii ani la Braşov. Şi noi la cluster am fost în discuţii pentru iniţierea unor programe de studii “joint” cu un nivel ridicat de specializare, împreună cu universităţi din Belgia şi Olanda. Am încrederea că prin toate aceste iniţiative (private) o să dublăm în caţiva ani numărul de absolvenţi şi persoane formate în IT.

2. O mai bună comunicare despre industria locală şi oportunităţile ei

În ultimii ani, unele comunităţi din România au reuşit să comunice foarte coerent despre rolul şi oportunităţile industriei IT în raport cu economia locală. Spre exemplu, Clujul este perceput atât din interior cât şi din exterior ca unul din cele mai dinamice poluri ale IT-ului din ţară şi din regiune. Deşi, în cifre absolute, industria de acolo este mai slab dezvoltată decât cele din principalele oraşe poloneze (Cracovia, Wroclaw, Gdansk, Poznan sau Katowice), acest val de comunicare are un efect accelerator asupra dezvoltării Clujului. Printre ceilalţi poli ai industriei din România, Braşovul este poate cel mai tăcut şi discret. Prezenţa în spaţiul mediatic a mai multor informaţii despre ceea ce se întâmplă în industria IT din Braşov ar creşte capacitatea de polarizare a oraşului nostru. În ultimii ani am căutat, pe de o parte, să animăm industria, organizând 3 ediţii ale festivalului de tehnologie ALT Festival, dar şi să ne asigurăm că liderii industriei, atât din rândul corporaţiilor cât şi din rândul startup-urilor sunt vizibili, mai ales în rândul tinerilor din licee şi universităţi. Momentan, în mass-media şi în reţelele sociale sunt menţionate salariile mari ale specialiştilor IT, însă profesia e percepută ca fiind dificilă şi greu accesibilă – fapt ce nu corespunde realităţii. Vrem să arătăm că este posibil să dezvolţi un startup care să valorizeze milioane de euro şi la Braşov. Deja avem câteva exemple bune în acest sens.

3. Creşterea inovării la nivelul industriei şi încurajarea startup-urilor

Pentru a creşte nivelul de inovare în industria IT şi a accelera tranzitul de la outsourcing spre dezvoltarea de produse şi servicii proprii, trebuie să dinamizăm cercetarea, să o conectăm la industrie şi susţinem apariţia inovării în rândul companiilor de IT. Deja am făcut primii paşi în direcţia asta, şi 10 firme membre în cluster au primit finanţare pentru dezvoltarea de produse IT inovative prin Programul Operaţional Competitivitate 221 Sprijinirea creşterii valorii adăugate generate de sectorul TIC şi a inovării în domeniu prin dezvoltarea de clustere. Sper ca în următorii ani să reuşim să atragem finanţări asemănătoare pentru cel puţin încă 20 de firme din industria locală, pentru că produsele/serviciile dezvoltate şi comercializate înseamnă valoarea adăugată care contribuie consistent la economia locală. Mai departe, în relaţia dintre cercetarea ştiinţifică realizată, spre exemplu de Universitatea Transilvania şi industria IT avem nişte “missing links”, pe care ne propunem să le completăm în următorii ani. Mă refer aici la infrastructuri de transfer tehnologic, care să asigure transformarea rezultatelor cercetării în produse/servicii validate de piaţă şi pregătite pentru a fi “puse în producţie” de companiile din industria locală.

Nu în ultimul rand, continuăm să încurajăm iniţiativele antreprenoriale şi startup-urile IT. Acum 4 ani ecosistemul antreprenorial din Braşov era aproape inexistent. Între timp avem câteva hub-uri dedicate startup-urilor, am organizat periodic concursuri şi hackatoane pentru startup-uri, şi tocmai am finalizat al treilea Startup Weekend cu rezultate foarte promiţătoare. Am început colaborarea cu principalele programe de accelerare din regiune şi sperăm ca în urmatorul an să parafăm o colaborare cu cel puţin un fond de investiţii focalizate pe startup-uri, care să investească în ideile antreprenorilor locali din IT.

Proiecte care vor accelera industria IT din Braşov:

Clusterul este implicat într-o serie de proiecte care pot transforma economia locală şi industria IT din Braşov în următorii ani. Cele mai importante sunt:

Centrul de Afaceri Transfer Tehnologic şi Incubator de Afaceri

Proiect demarat de Primăria Brașov cu fonduri europene din POR 2007-2013, a necesitat o investiţie de aproape 11 milioane de euro pentru construirea clădirii localizate în zona Bartolomeu Nord. Acesta va avea peste 4.000 de metri pătraţi și ar trebui să devină rapid un magnet, dar și un incubator pentru start-up-uri din domenii strategice la nivel local, precum tehnologia informaţiei, comunicaţii, aeronautică, electrotehnică sau energie regenerabilă.

Este primul proiect public greenfield de creare a unei infrastructuri pentru mediul de afaceri din Brașov. În trecut, instituţiile locale au încercat să reutilizeze spaţii industriale vechi pentru a crea incubatoare sau parcuri industriale, dar rezultatele și impactul acestor proiecte au fost reduse. Acest proiect are această șansă, mai ales că el este poziţionat în Zona de Dezvoltare Economică Nord. Pentru incubare, start-up-urile vor trebui să dovedească nu doar că sunt la început de drum și că au o idee bună, ci și că au potenţial de piaţă și capacitate de creștere. Sperăm să putem conecta la incubator un fond de investiţii local tip seed, asemănător cu Launch Hub sau Eleven din Bulgaria sau Startup Chile din Chile, care să investească în start-up-uri care se relochează în Brașov și să preia un equity redus și ulterior să facă exit la prima rundă de investiţie consistentă. Proiectul trebuia să fie gata în 2015, dar, din cauza complicaţiilor procedurale, finalizarea lui a fost amânată pentru 2018.

Smart City Living Lab

Acest proiect a pornit de la interesul existent în rândul membrilor din cluster pentru dezvoltarea de tehnologii pentru oraşele inteligente ale viitorului, aşa numitele Smart Cities. Dincolo de apetenţa generală a industriei pentru termenul de Smart City, foarte puţine companii române dezvoltă tehnologii proprii pentru acest domeniu, majoritatea proiectelor aflate în derulare în România şi în regiune bazându-se pe tehnologii importate. Un Living Lab reprezintă un ecosistem urban care să permită dezvoltarea, testarea, validarea şi tranziţia către piaţă (evoluţia din stadiul TRL 4 catre TRL 9) a inovatiilor si tehnologiilor dezvoltate de universităţile şi companiile inovative. Ecosistemul va fi format dintr-o serie de infrastructuri (testbeds, conectivitate, capacităţi de procesare şi analiză), o serie de proceduri de validare şi un număr de testeri ai soluţiilor. Un astfel de ecosistem, focalizat pe conceptul de smart city, lipseşte cu desăvârşire în România, dar şi în regiune, şi ar putea avea un rol de ancoră infrastructurală şi tehnologică pentru industria IT de la noi. În acest Living Lab vom oferi acces dezvoltatorilor de tehnologii IT cu focus urban – IoT, senzoristică, beacons, retelistică, AR şi VR, sau big data, care vor putea să îşi testeze ideea în condiţii reale, şi în acelaşi timp va oferi posibilitatea cetăţenilor de a se implica activ în dezolvarea şi adaptarea respectivei tehnologii, având o dimensiune importantă de intervenţie urbană de tip grassroots, esenţială oraşului modern. Un scenariu pe care îl luăm în calcul este să extindem infrastructurile şi înspre tehnologiile V2X (vehicle to everything), pentru a pregăti tehnologii pentru viitoarele autovehicule autonome.

Deoarece proiectul îşi propune să aibă un impact regional, analizăm mai multe variante de localizare, iar, în momentul de faţă, Alba Iulia pare a fi locaţia cea mai potrivită pentru acest proiect. Primăria de acolo a făcut deja paşi foarte importanţi în direcţia dezvoltării de infrastructuri deschise pentru implementarea conceptului de smart city, iar ambiţiile noastre se aliniază foarte bine cu ceea ce fac ei acolo. Chiar şi amplasat la Alba Iulia, va deveni un „playground” al dezvoltatorilor de tehnologie din Braşov, dar sperăm să putem realiza colaborări şi cu industriile IT din Bucureşti sau Cluj. Momentan avem asigurată o alocare financiară de 3.000.000 euro din Programul Operaţional Regional 2014-2020 pentru acest proiect şi lucrăm la finalizarea consorţiului de proiect – avem deja un interes ferm din partea a doi lideri tehnologici din cadrul clusterului pentru a se implica în acest proiect cu mânecile suflecate.

3. Metro-Poli-Tech

Inovarea presupune de multe ori investiţii consistente în infrastructuri tehnologice lipsite de o rentabilitate financiară, astfel încât multe companii – mai ales cele mai mici, emergente – nu îşi permit să achiziţioneze cele mai actuale tehnologii necesare pentru dezvoltarea de produse. Prin Metro-Poli-Tech vrem să creăm un centru de transfer tehnologic în care să punem la dispoziţia membrilor clusterului cele mai noi infrastructuri specifice aplicaţiilor Smart Cities, Smart Homes, Smart Farming, Factories of the Future. Spre exemplu, plănuim să amenajăm un Fablab cu facilităţi avansate de prototipare, testare şi dezvoltare de produs şi servicii, care va avea atât scop utilitar – pentru a asista companii şi startup-uri în dezvoltarea de produse, dar şi educaţional pentru a permite elevilor şi studenţilor să înveţe despre tehnologie.

Dincolo de infrastructuri, ne propunem să creăm şi un model proprietar de inovare şi accelerare pentru dezvoltarea de produse şi startup-uri bazate pe tehnologie şi un set de metodologii şi proceduri pentru transferul tehnologic către piaţă, structurate sub forma unui Tool Kit de Transfer Tehnologic. În luna mai am organizat un study visit în regiunea Valonia din Belgia, pentru a vedea cum funcţionează astfel de centre de transfer tehnologic şi pentru a calibra cât mai precis profilul tehnologic al acestui proiect, pentru care avem, de asemenea, asigurată o alocare financiară de 3.000.000 euro din Programul Operaţional Regional 2014-2020. În paralel suntem în discuţii şi pentru dezvoltarea la Braşov a unui Parc Ştiinţific, focalizat pe tehnologii complementare, cum ar fi AR, VR, computer vision, dar cu un buget semnificativ mai consistent. Sperăm că pentru ambele proiecte să putem reconverti foste spaţii industriale din Braşov pentru a da şi un caracter simbolic acestor proiecte.

Asociaţia Cluster pentru Inovare şi Tehnologie a facilitat din momentul înfiinţării sale în 2013 colaborarea între instituţii de învăţământ superior, instituţii de cercetare, autorităţi locale, firme cu activităţi de cercetare şi firme cu activităţi de dezvoltare/comercializare de tehnologie, contribuind la apariţia unor proiecte şi produse noi, dar şi a unor spin-off-uri şi startup-uri: Lampix, Arkhive, Go Create, Distribut3D, EYELearn etc.

Momentan este singurul cluster din Braşov certificat Bronze Label din partea European Cluster Excellence Initiative şi a iniţiat parteneriate de lucru cu Fraunhofer Fokus Institut Berlin, Cluster House Serbia Belgrad, iTech Transilvania Cluster Cluj-Napoca, Danish Design Center Copenhaga, Birmingham City University, EIT Digital Budapest, JAR Cluster Sofia, Consiglio Nazionale Delle Ricerche Roma etc. Clusterul are acces şi la resursele celor 45 de membri, dintre care 32 societăţi comerciale ce cumulează o cifră de afaceri totală de 2.048.395.415 RON şi un număr total de 2070 de angajaţi, localizaţi în Regiunea Centru şi Regiunea Bucureşti Ilfov. Printre membrii clusterului se numără Agenţia Metropolitană Braşov, Universitatea Transilvania, Academia Forţelor Aeriene Henri Coandă, Siemens, Pentalog, Telekom România, Flashnet, Rosoftlab, Diginesis, Media Forest, Intelligent IT/Smart Bill, Bit Software, Extend Studio, Iceberg etc.

Citește și:

Bateria Velionic – instalată deja în peste 200 de locuințe din România

Veltol Energy aduce inovație în stocarea energiei pentru consumatorii care vor mai mult decât statutul de prosumator. Compania…

30 iunie 2025

Afaceri de peste 9 miliarde de lei, derulate de primele 10 companii din Satu Mare

La 9.181,25 milioane de lei se ridică cifra de afaceri cumulată a primelor zece firme din județul Satu…

30 iunie 2025

Premier Energy beneficiază de servicii de Market Maker al Emitentului din partea BRK Financial Group de la 1 iulie

Premier Energy (simbol bursier: PE), unul dintre jucătorii de infrastructură energetică integrată vertical cu cea mai rapidă creștere…

30 iunie 2025

Ardealul de Nord cere de cinci ori suma alocată mobilității urbane

Solicitările în cele șase județe ale Regiunii Nord-Vest (RNV) sunt de 2,1 miliarde de euro, însă fondurile disponibile…

30 iunie 2025

Apare un parc fotovoltaic de 5 milioane € în Sudul Bistriței

Noul obiectiv din extravilanul municipiului este finanțat prin Fondul de Modernizare (FM) și trebuie să fie gata până…

30 iunie 2025

Edilul Kölnului: “Clujul devine un hub economic vibrant în IT și tech”

Dr. Ralf Heinen, “primarul cu papion”, ne-a explicat, într-un interviu în exclusivitate mijlocit de Clubul Oamenilor de Afaceri…

30 iunie 2025

Colliers Romania appointed to coordinate the repositioning process for Unirea Shopping Centre in Bucharest and Brașov

Colliers Romania has been appointed to coordinate the repositioning process for two shopping centres – Unirea Shopping Centre…

30 iunie 2025

Alba va avea un campus de învățământ profesional de 20 milioane €

Universitatea Tehnică din Cluj-Napoca va oferi programe de inginerie mecanică și economică industrială, dar și de tehnologia construcțiilor…

30 iunie 2025

Investiții

Afaceri de peste 9 miliarde de lei, derulate de primele 10 companii din Satu Mare

La 9.181,25 milioane de lei se ridică cifra de afaceri cumulată a primelor zece firme din județul Satu…

30 iunie 2025

Edilul Kölnului: “Clujul devine un hub economic vibrant în IT și tech”

Dr. Ralf Heinen, “primarul cu papion”, ne-a explicat, într-un interviu în exclusivitate mijlocit de Clubul Oamenilor de Afaceri…

30 iunie 2025

Business sustenabil: Cum reduce Lava Knitting costurile cu 50% fără să scadă producția

Într-o industrie în care eficiența este adesea privită ca o simplă reducere de costuri, Lucian Fetea, directorul general…

30 iunie 2025

Goldbach Group demarează un proiect de retail în cartierul Maurer Residence din Târgu Mureș

Goldbach Group, holding ce reunește opt companii care se implică activ în dezvoltarea și implementarea unor proiecte complexe…

30 iunie 2025

Biblioteca „Gheorge Șincai” se reinventează: digitalizare și cafenea literară

Lucrările de modernizare a Bibliotecii Județene „Gheorghe Șincai” din Oradea se apropie de final, cu un stadiu de…

28 iunie 2025

Fostul ministru MIPE, Marcel Boloș, s-a întors director general la ADR Nord – Vest

Marcel Boloș, fostul ministru al Investițiilor și Proiectelor Europene (MIPE) s-a întors, cu gânduri mari, pe poziția de…

27 iunie 2025

Business de 8 miliarde lei în Arad: Ce companii au dominat economia județului în 2024

La peste 8,04 miliarde de lei se ridică cifra de afaceri pe anul 2024 a primelor 10 firme…

27 iunie 2025

Investiții de aproape 100 de milioane de lei în modernizarea a cinci parcuri orădene

În perioada următoare vor fi semnate contractele de lucrări pentru modernizarea a cinci parcuri importante din Oradea. Modernizarea…

27 iunie 2025

Infrastructură

Hidronic, povestea unei companii din Cluj-Napoca care mișcă apa și transformă comunitățile.

Hidronic a început cu ambiția de a construi local ceea ce alții aduceau din afară. Astăzi, compania este…

27 iunie 2025

Incursiune în istoria Inteligenței Artificiale

„Aducem 𝐈𝐧𝐭𝐞𝐥𝐢𝐠𝐞𝐧𝐭̗𝐚 𝐀𝐫𝐭𝐢𝐟𝐢𝐜𝐢𝐚𝐥𝐚̆ mai aproape, în Regiunea Vest” a fost sloganul impus de ADR Vest, aceștia reușind ca…

26 iunie 2025

Se deschide complet Inelul Rutier Metropolitan Oradea – a doua centură a Oradiei

Cei care călătoresc dinspre Arad spre Cluj Napoca nu vor mai trebui să treacă pe Centura Oradiei. La…

25 iunie 2025

O asociere condusă de Global Industrial va executa pasajul subteran Oneștilor din Oradea

Asocierea formată din Global Industrial (lider), CML.RO și DP Proiect va avea la dispoziție 15 luni pentru finalizarea…

24 iunie 2025

Antreprenorul DPB consolidează în timp record DN 68A

Compania Drumuri și Poduri Banat a finalizat, înainte de termen, lucrările la DN 68A Coșava – Margina, unul…

24 iunie 2025

Noua parcare, pe 5 niveluri, de la Spitalul Clinic Județean de Urgență Bihor, gata în august

Drum Asfalt (lider de asociere) și Grup Construcții Est (asociat) au ajuns cu lucrările la parcarea supraetajată de…

23 iunie 2025

Gala Aniversară Transilvania Business 15 ani

Gala Aniversară Transilvania Business a marcat 15 ani de la apariția primei ediții a publicației economice. Evenimentul găzduit…

20 iunie 2025

Daniela Hagmann, CEO Geodata Services: Economiile produse de digitalizarea administrației publice cât bugetul Ministerului Sănătății

În pas cu constructorii consacrați, administrațiile publice evoluează pe linia digitalizării și, implicit, a standardizării proceselor înspre eficientizarea…

20 iunie 2025

Turism

Fostul ministru MIPE, Marcel Boloș, s-a întors director general la ADR Nord – Vest

Marcel Boloș, fostul ministru al Investițiilor și Proiectelor Europene (MIPE) s-a întors, cu gânduri mari, pe poziția de…

27 iunie 2025

Se deschide complet Inelul Rutier Metropolitan Oradea – a doua centură a Oradiei

Cei care călătoresc dinspre Arad spre Cluj Napoca nu vor mai trebui să treacă pe Centura Oradiei. La…

25 iunie 2025

Peste 300 de vinuri de top, de la 24 de crame, la Salonul Vinurilor Millésime

Salonul Vinurilor Millésime și-a consumat cea de-a VII-a ediție, în weekendul 13 – 15 iunie 2025 în Cetatea…

23 iunie 2025

Gala Aniversară Transilvania Business 15 ani

Gala Aniversară Transilvania Business a marcat 15 ani de la apariția primei ediții a publicației economice. Evenimentul găzduit…

20 iunie 2025

Festivalul Medieval revine în perioada 4-6 iulie 2025, în Oradea

Noutățile Festivalului Medieval de la Oradea sunt bătăliile cu vikingi de pe Crișul Repede și demonstrațiile trupelor de…

20 iunie 2025

În weekend se deschide oficial sezonul de vară la Ghioroc – „Litoralul Vestului”

În cadrul unui peisaj estival, la doar câțiva kilometri de Arad, pe plaja de la Ghioroc, s-a deschis…

19 iunie 2025

,,Gusturi și tradiții DE BIHOR” în Ștei

Sâmbătă și duminică, 5 și 6 iulie 2025, va fi organizată prima ediție a evenimentului ,,Gusturi și tradiții…

19 iunie 2025

La Oradea s-a lansat primul grup BNI Platinum din România – BNI Varadinum

Cel mai mare grup BNI din România a fost lansat marți, 17 iunie 2025 la Oradea. Grupul are…

19 iunie 2025

Educație

Alba va avea un campus de învățământ profesional de 20 milioane €

Universitatea Tehnică din Cluj-Napoca va oferi programe de inginerie mecanică și economică industrială, dar și de tehnologia construcțiilor…

30 iunie 2025

Ovidiu Oltean învață antreprenorii cum să scape de frica vorbitului în public

Un eveniment marca Connect Timișoara, parte a Bizz.Club, care are obiectiv atât realizarea unui serios networking între antreprenorii…

29 iunie 2025

Fără cozi, fără hârtii: AJOFM Bihor mută serviciile în online

Agenția Județeană pentru Ocuparea Forței de Muncă (AJOFM) Bihor anunță implementarea la nivel local a Platformei PULS, un…

29 iunie 2025

Vicepreședintele Comisiei Europene a ajuns la Cluj

Roxana Mînzatu a analizat, la sediul celei mai mari universități din România, noul proiect european „Union of Skills”.…

28 iunie 2025

Marketing și networking pentru antreprenorii bănățeni la Connect Timișoara

Călin Biriș a fost invitat de BizzClub și Connect Timișoara să vorbească antreprenorilor bănățeni despre marketing în cele…

28 iunie 2025

Digitalizare cu fonduri europene pentru bibliotecile din județul Arad

11 biblioteci din Municipiul Arad și din județul Arad fi vor dotate cu echipamente informatice, banii provenind din…

26 iunie 2025

Start în forță: șase afaceri creative intră în Incubatorul Cresc Oradea Mare

Șase startup-uri din domenii precum energie regenerabilă, publicitate, branding sau încălțăminte personalizată și-au găsit locul în Incubatorul de…

26 iunie 2025

Ministrul educației: “Dăm burse de 1,7 miliarde € fără să fim o forță economică”

Daniel David consideră că România are unul din cele mai generoase sisteme europene de burse, însă impactul acestuia…

25 iunie 2025